2020年财务专员关于苗木如何抵扣?看这一篇就够了

时间: 2024-01-05 20:24:12 | 作者: 新闻中心

《财政部、国家税务总局关于印发〈农业产品征税范围注释〉的通知》(财税字〔1995〕52号)

1、就一般情况下根据增值税抵扣链条,上游实际缴了多少税,我下游购进时才能抵扣多少。

2、但农产品特殊,由于国家鼓励从农产品生产者手中购进农产品,只要是从农产品生产者手中购进农产品,无论上游免税、按3%、按9%缴税,均可按9%抵扣或计算抵扣。

3、不光如此,如果我购进农产品再生产加工13%的产品,还可以加计抵扣,即目前按10%计算抵扣(财政部 税务总局 海关总署公告2019年第39号)。当然这样的一种情况与我们建筑行业关系不大,不多说。

《发票管理办法》第十九条销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应当向付款方开具发票;特殊情况下,由付款方向收款方开具发票。

从农业生产者手中直购进苗木,我们一般会收到二种抵扣凭证:农产品收购发票、农产品销售发票。

农产品收购发票是指收购单位向农业生产者个人(不包括从事农产品收购的个体经营者)收购自产免税农业产品时,由付款方向收款方开具的发票。

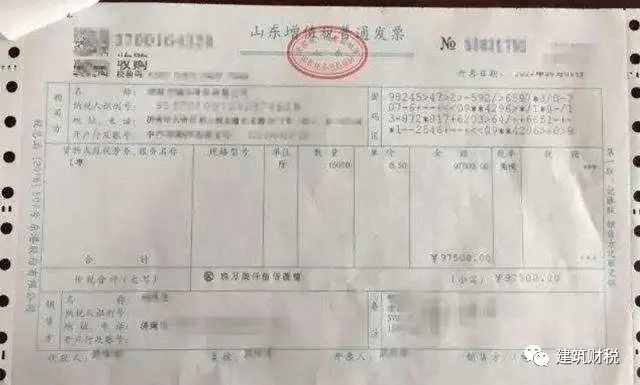

农产品收购发票就是税控设备开具的增值税普通发票,只是在发票左上角自动打印“收购”字样。

财税〔2017〕37号规定:取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

财政部 税务总局 海关总署公告2019年第39号规定:从2019年4月1日起纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用来生产或委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

例如:上面这张图片上的发票可计算抵扣税额为97500*9%=8775元。

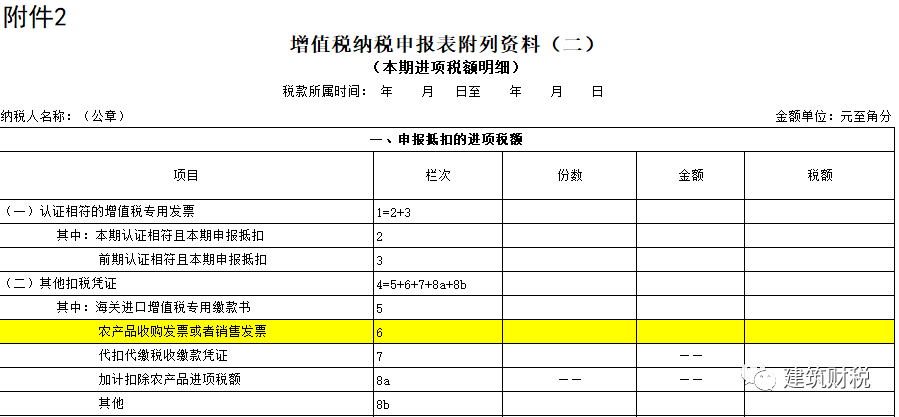

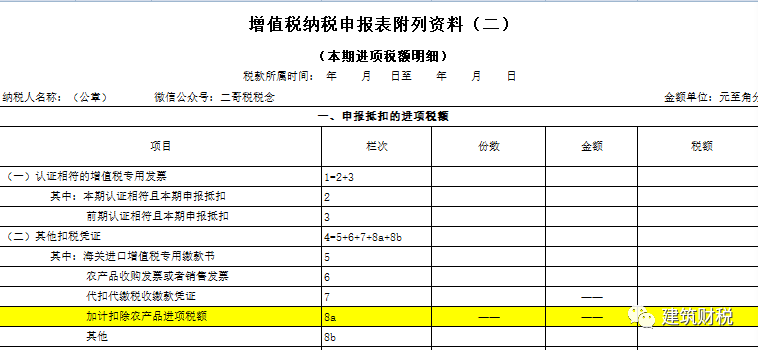

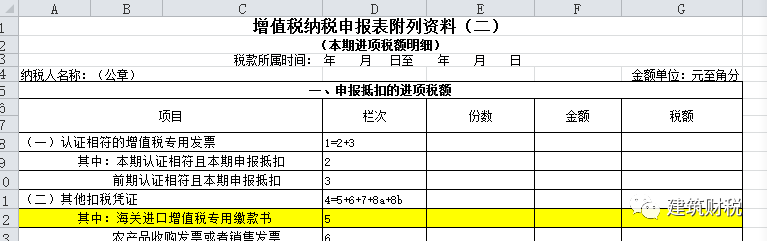

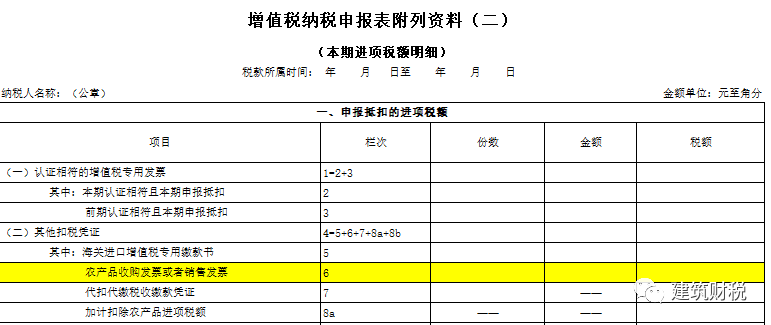

申报填报:填报在附表(二)的第6栏,如真有加计抵扣的情况,填报在附表(二)第8a=栏。

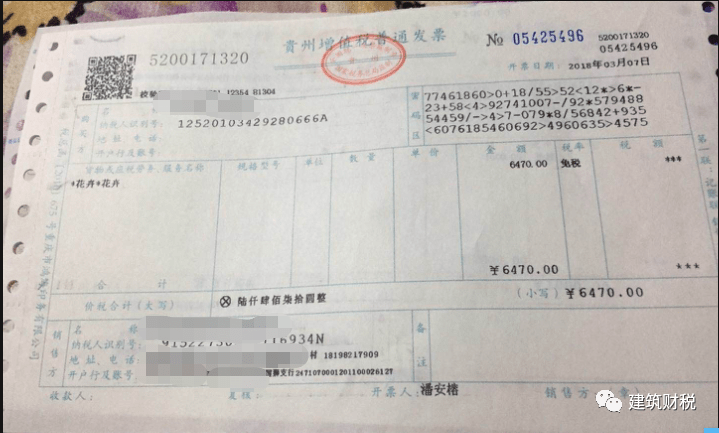

农产品销售发票是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票,也是税控设备开具的。

这种情况格外的简单了,一句话,必须取得专票才能抵扣,否则就没办法抵扣,与我们正常很熟悉的抵扣凭证要求一样。

二、从流通领域购进苗木没有免税的的有关政策,因此从中间商购进苗木取得的发票没有免税发票,只有带税点的普通发票。这点请大家要清楚,之前有学员朋友就反映过,说对方把发票错开为免税发票了,这种发票属于开具不符合标准要求的发票,不能接收,更不能计算抵扣。因此收到免税的苗木发票通常能要求对方提供苗木生产者的身份证明。

既然是专票,如何认证、如何抵扣、如何填报申报表大家比较熟悉了,就不多说了。

从小规模纳税人手里购买苗木,取得其自开或者代开的3%专票,不是以发票票面的税额抵扣,你可根据票面金额的9%进行计算抵扣,这个千万别搞错了。

财税〔2017〕37号文规定,一般纳税人从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率计算进项税额。

财政部 税务总局 海关总署公告2019年第39号规定,从2019年4月1日起纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用来生产或委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

因此,从小规模纳税人手里购买苗木,取得其自开或代开的3%专用发票(取得普票不能抵扣),以增值税专用发票上注明的金额和9%的扣除率计算进项税额,即可抵扣税额=不含税金额*9%。

但有点复杂,这是个专票呀,如果不认证会产生滞留票,因此这个3%的专票还是要认证的,只是不作抵扣,还是填报在附表(二)第2栏和第35栏。

1、从生产者手中购进苗木,无论是取得农产品收购发票还是农产品销售发票,均按9%计算抵扣。